Incar dana US$ 2,5 miliar, perusahaan induk Kredivo akan go public lewat SPAC

Perusahaan gabungan diperkirakan akan memiliki valuasi ekuitas pro-forma sekitar US$2,5 miliar, dengan asumsi tidak ada penebusan.

Perusahaan induk platform kredit digital, Kredivo, yaitu FinAccel dan VPC Impact Acquisition Holdings II (VPCB), sebagai Special Purpose Acquisition Company (SPAC) yang didukung oleh Victory Park Capital (VPC), mengumumkan telah memasuki tahap perjanjian definitif untuk penggabungan bisnis mereka. Perjanjian ini nantinya akan membawa FinAccel menjadi perusahaan publik, dengan valuasi pro-forma ekuitas yang mencapai kisaran US$2,5 miliar, dengan asumsi tidak ada penebusan.

Co-Founder dan CEO FinAccel Akshay Garg mengatakan penyaluran kredit ritel oleh bank-bank konvensional di Asia Tenggara masih terbilang rendah, atau berbeda apabila dibandingkan dengan pasar di negara Barat yang punya ketersediaan akses kredit luas.

Menurutnya, hal ini menjadi kesempatan besar bagi Kredivo untuk memenuhi berbagai kebutuhan kredit seperti pinjaman tunai, serta merealisasikan visi pihaknya untuk mendorong akses kredit yang cepat, terjangkau, dan mudah diakses kepada puluhan juta konsumen di Asia Tenggara.

"Mengingat sebesar 66% populasi Asia Tenggara masih dalam kategori belum mendapatkan atau minim akses ke layanan perbankan, kami juga melihat kesempatan yang luar biasa untuk melayani konsumen dengan beragam kebutuhan keuangan non-kredit," kata Garg dalam keterangan resminya, Selasa (3/8).

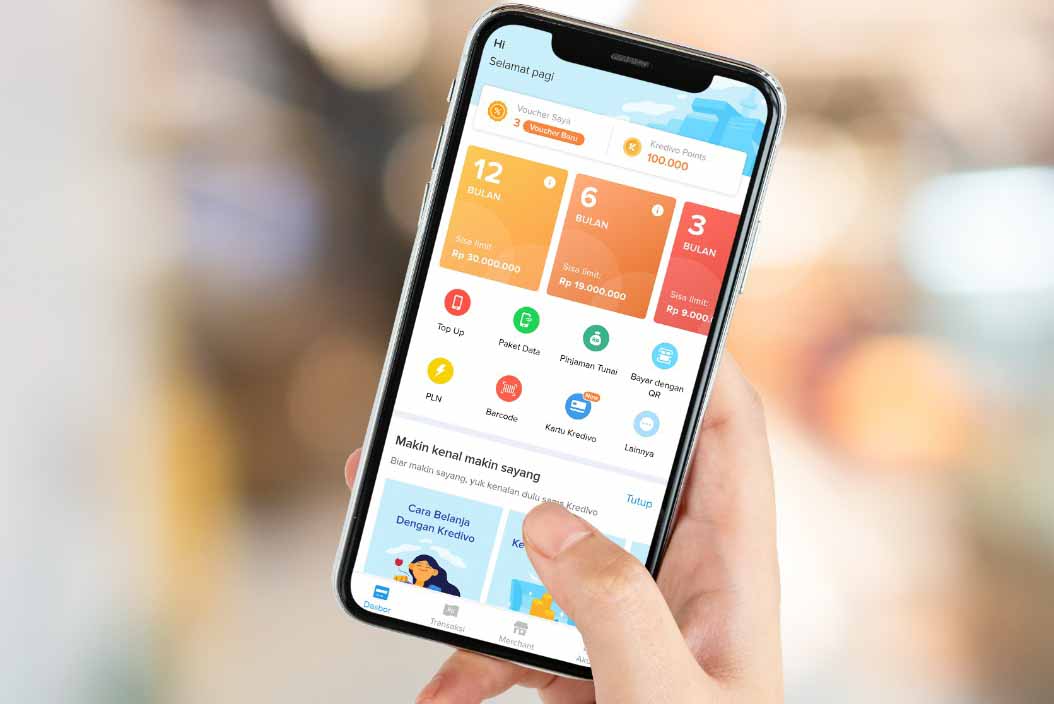

Sebagaimana diketahui, Kredivo menyalurkan pembiayaan kredit instan kepada pengguna untuk pembelianvdi e-commerce dan offline, serta dana pinjaman tunai, berdasarkan real-time decisioning yang didukung oleh teknologi kecerdasan buatan (AI) buatan sendiri.

Kredivo merupakan platform buy now, pay later (BNPL) yang punya hampir 4 juta pengguna dan menjalin kerja sama dengan delapan platform e-commerce di Indonesia. Rencananya, perusahaan bakal berekspansi ke pasar regional seperti Vietnam dan Thailand dalam waktu dekat.

Di Indonesia, Kredivo melayani kelas menengah, serta diklaim menawarkan bunga kredit kompetitif dengan proses pengajuan dan persetujuan kredit hanya dalam dua menit.

Sementara berdasarkan survei, merchant mitra Kredivo menyebut mampu mencatatkan peningkatan untuk rata-rata jumlah pembelian (average basket size) lebih dari dua kali lipat, peningkatan frekuensi transaksi hingga tiga kali lipat, dengan lebih dari 50% merchant tersebut mengatakan Kredivo dapat memperbesar cart conversion rate atau jumlah transaksi yang berhasil pada waktu checkout.

Di sisi lain, Victory Park Capital (VPC), firma investasi global yang bermarkas di Chicago, Amerika Serikat, memiliki rekam jejak yang panjang dalam pengelolaan transaksi pembiayaan modal maupun pembiayaan ekuitas dengan sejumlah perusahan fintech global yang terbesar dan paling inovatif. Kerja sama yang solid antara VPC dan Kredivo telah lama terjalin.

Sebelumnya, VPC menyediakan fasilitas kredit sebesar US$100 juta kepada Kredivo pada Juli 2020 dan menambahkannya menjadi US$200 juta pada Juni 2021. Lebih lanjut, VPC dan beberapa partner-nya berinvestasi paling tidak US$30 juta ke dalam private investment in public equity (PIPE) dan berkomitmen untuk memegang saham sponsor yang dimiliki selama dua tahun, kecuali jika dipercepat berdasarkan ukuran kinerja perdagangan rata-rata yang dimulai satu tahun setelah penutupan.

Co-CEO dari VPCB dan Partner dari VPC Gordon Watson mengatakan, sejak investasi pertama pihaknya pada 2020, Kredivo terus mencatat pertumbuhan.

"Kredivo mampu berekspansi ke pasar-pasar baru. Kemampuan dari tim manajemen kelas dunia yang dimiliki Kredivo, tidak hanya mampu mengeksekusi strategi bisnisnya, tetapi juga merevolusi industri fintech di Asia Tenggara,” tutur dia.

FinAccel sebelumnya telah didukung oleh investor seperti Square Peg, Mirae Asset, NAVER, Jungle Ventures, GMO Internet, dan Telkom Indonesia.

Pada akhir penyelesaian transaksi, nantinya perusahaan gabungan diperkirakan akan memiliki valuasi ekuitas pro-forma sekitar US$2,5 miliar, dengan asumsi tidak ada penebusan. Transaksi ini juga diharapkan akan menghasilkan lebih dari US$430 juta dalam bentuk tunai pada neraca keuangan perusahaan gabungan.

Transaksi tersebut akan menggambarkan kontribusi hingga US$256 juta secara tunai yang telah masuk dalam rekening perwalian VPCB, dengan asumsi tidak ada pemegang saham VPCB yang menebus sahamnya, dan US$120 juta dalam bentuk private placement (PIPE), yang dipimpin oleh Marshall Wace, Corbin Capital, SV Investment, Palantir Technologies, Maso Capital, dan sponsor VPC, bersamaan dengan tambahan komitmen ekuitas sebesar US$55 juta dari investor terdahulu yakni NAVER (melalui NAVER Financial) dan Square Peg.

Usulan penggabungan perusahaan telah disetujui secara penuh oleh masing-masing dewan direksi dari Kredivo dan VPCB, dan tunduk pada persetujuan dari pemegang saham VPCB, persetujuan regulator, dan sejumlah ketentuan penutup lainnya. Penggabungan perusahaan ini direncanakan akan selesai paling lambat di kuartal I-2022.

Penjelasan lebih detail mengenai gabungan perusahaan dan salinan Perjanjian Penggabungan Usaha akan dilampirkan dalam Laporan Terkini di Form 8-K yang akan diajukan oleh VPCB kepada Komisi Sekuritas dan Bursa Amerika Serikat (US Securities and Exchange Commission atau SEC). VPCB juga akan mengajukan pernyataan pendaftaran (yang mencakup laporan proksi/prospektus) kepada US SEC dalam hal penggabungan usaha.

Dalam IPO ini, Goldman Sachs (Singapore) Pte. bertindak sebagai penasihat keuangan dan Cooley LLP bertindak sebagai penasihat hukum bagi Kredivo. Citigroup bertindak sebagai penasihat pasar modal bagi VPCB dan Citigroup, Jefferies, dan Goldman Sachs (Singapore) Pte. bertindak sebagai co-placement agent dalam PIPE. White & Case LLP bertindak sebagai penasihat hukum bagi VPCB.

Derita jelata, tercekik harga pangan yang naik

Senin, 21 Feb 2022 17:25 WIB

Menutup lubang “tikus-tikus” korupsi infrastruktur kepala daerah

Minggu, 13 Feb 2022 15:06 WIB

Segudang persoalan di balik "ugal-ugalan" RUU IKN

Minggu, 23 Jan 2022 17:07 WIB

Ironi hilirisasi: Glorifikasi di balik nestapa masyarakat

Selasa, 23 Jan 2024 18:50 WIB

Mewujudkan e-commerce inklusif bagi penyandang disabilitas

Kamis, 30 Nov 2023 16:09 WIB